בנקים מרכזיים ברחבי העולם, גם בישראל, מתכננים מעבר למטבע דיגיטלי מרכזי. למטבע כזה יהיו יתרונות, אך גם סכנות לא מעטות בעקבות הכוח החדש שיינתן למדינה ולבנק המרכזי על כולנו. איך ייראה העתיד?

איל לוינטר | 9 בינואר 2023 | חברה והיסטוריה | 17 דק׳

"מערכת השליטה בכסף התעצמה ויש ניסיון לדחוק החוצה את המזומן. יש שיאמרו שזה בגלל נוחות ויעילות ויש שיאמרו שזה כדי לקחת לנו את הכוח בו אנו מחזיקים"

בשנה האחרונה, בנקים מרכזיים ברחבי העולם נכנסו להילוך גבוה בניסיון לתכנן וליצור מטבעות דיגיטליים מדינתיים שישנו את פני הכלכלה ואת האופן בו מתבצעות העברות כספים.

בדצמבר 2022 הודיע הבנק המרכזי של ניגריה כי יגביל את סכום המשיכה מכספומטים לכ-45 דולר ביום, בניסיון לצמצם את השימוש במזומן ולדחוף את האזרחים להשתמש במטבע הדיגיטלי שלו; בארה"ב הודיע הבנק הפדרלי של ניו יורק כי ישיק פיילוט לבחינת מטבע דיגיטלי מרכזי, בשיתוף עם בנקים מסחריים ומוסדות פיננסיים גדולים; בבריטניה צפוי הבנק המרכזי לפרסם דוח על הצעדים ליישום מטבע דיגיטלי מרכזי; ואילו בהודו הבנק המרכזי עומד לעבור ל"שלב השני" בבדיקת המטבע הדיגיטלי שלו. בשלב הזה כל אחד מהבנקים המסחריים יבדוק את המטבע על 50-10 אלף משתמשים; בישראל, החל "בנק ישראל", עוד ב-2021, בניסוי וירטואלי להנפקת "שקל דיגיטלי"; ובברזיל כבר יש דד-ליין – לפי נשיא הבנק המרכזי, ב-2024 צפויים להשיק שם את המטבע הדיגיטלי.

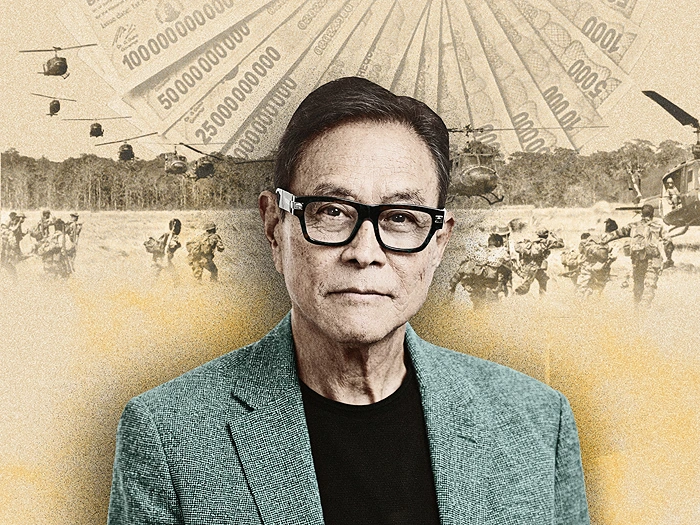

"רוב המדינות בעולם כבר עורכות ניסויים שבדרך כלל מערבים את הבנקים המסחריים", אומר לי בן סמוחה, מומחה למטבעות דיגיטליים (מטבעות קריפטו), מייסד אתר התוכן CryptoJungle, המרצה בנושא לארגונים גדולים במשק, בהם בנקים וגופים מוסדיים. "העולם נע לעבר מה שמכונה 'מטבע דיגיטלי של בנק מרכזי' (CBDC – Central Bank Digital Currency) שישנה לגמרי את המבנה הארכיטקטוני של התשלומים".

רוצה לקרוא עוד?

להמשך קריאה הירשמו או התחברו

איור: מגזין אפוק